Domanda

Leggendo la vostra risposta al quesito del 02/10/2017 mi sono accorto che una delle società a cui deve fatturare il mio comune per un servizio commerciale è iscritta nell’elenco definitivo dei soggetti che devono ricevere le fatture assoggettate allo split payment disponibile sul sito del Ministero delle Finanze. Ho, pertanto, provveduto ad emettere fattura in split payment, ma mi trovo ora in difficoltà a gestire la contabilizzazione della stessa: come devo procedere?

Risposta

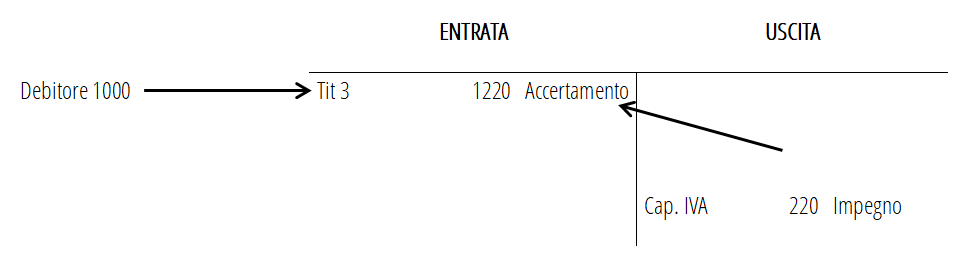

La normativa sul c.d. split payment impone ancora agli enti l’emissione delle fatture di vendita con esposizione dell’IVA, tuttavia, va aggiunta la dicitura “operazione soggetta a scissione dei pagamenti”; quest’IVA, però, non verrà pagata dal debitore all’ente, bensì versata dal primo direttamente allo Stato, non generando pertanto neanche un debito dell’ente verso l’erario. Tale situazione va gestita nelle scritture contabili obbligatorie ai fini IVA attraverso una doppia iscrizione della fattura (sia sul registro vendite che contestualmente sul registro acquisti) così da “sterilizzarne” l’effetto.Il principio contabile applicato 4/2 e le FAQ pubblicate da ARCONET chiariscono le registrazioni contabili necessarie per la gestione dello split relativo alle fatture di acquisto, ma nulla dispongono per quanto riguarda la contabilizzazione delle fatture di vendita. Vediamo, quindi, come risulta necessario procedere.Per il principio generale di integrità del bilancio, gli enti dovranno continuare ad accertare l’entrata al lordo dell’IVA: ovvero a fronte di una fattura di 1000 + IVA 22%, l’accertamento dovrà essere di 1220. Tuttavia, mentre per quanto riguarda l’imponibile (ovvero 1000 di questi 1220 accertati) l’ente potrà emettere anche la relativa reversale per l’incasso dal proprio debitore, quanto ai 220 di IVA (versati dal debitore direttamente all’erario e non all’ente) questi dovrà eseguire le necessarie operazioni al fine di chiudere l’accertamento per l’IVA non incassata.Nella sostanza al momento dell’incasso è come se l’ente versasse contestualmente egli stesso all’erario (anche se per il tramite del proprio debitore) l’IVA a debito (senza possibilità di compensarla con la propria IVA a credito). Pertanto, l’ente dovrà semplicemente emettere un mandato di 220 dal capitolo dell’IVA da versare, compensandolo in entrata con una reversale emessa a valere sull’originario accertamento di 1220 a saldo dello stesso.

Schematicamente:

In assenza di specifica indicazione da parte di ARCONET:

1) non parrebbe necessario passare per la doppia contabilizzazione dell’IVA nelle partite di giro (prevista per lo split payment commerciale in uscita);

2) si suggerisce l’utilizzo di un capitolo diverso (seppur con la stessa codifica di bilancio) da quello usato per il versamento dell’imposta all’erario con F24, così da poter regolarizzare meglio la situazione se in futuro la commissione dovesse chiarire che risulta necessario utilizzare altro codice di bilancio (es. un più generico codice U.1.10.99.99.999 “altre spese correnti n.a.c.”).